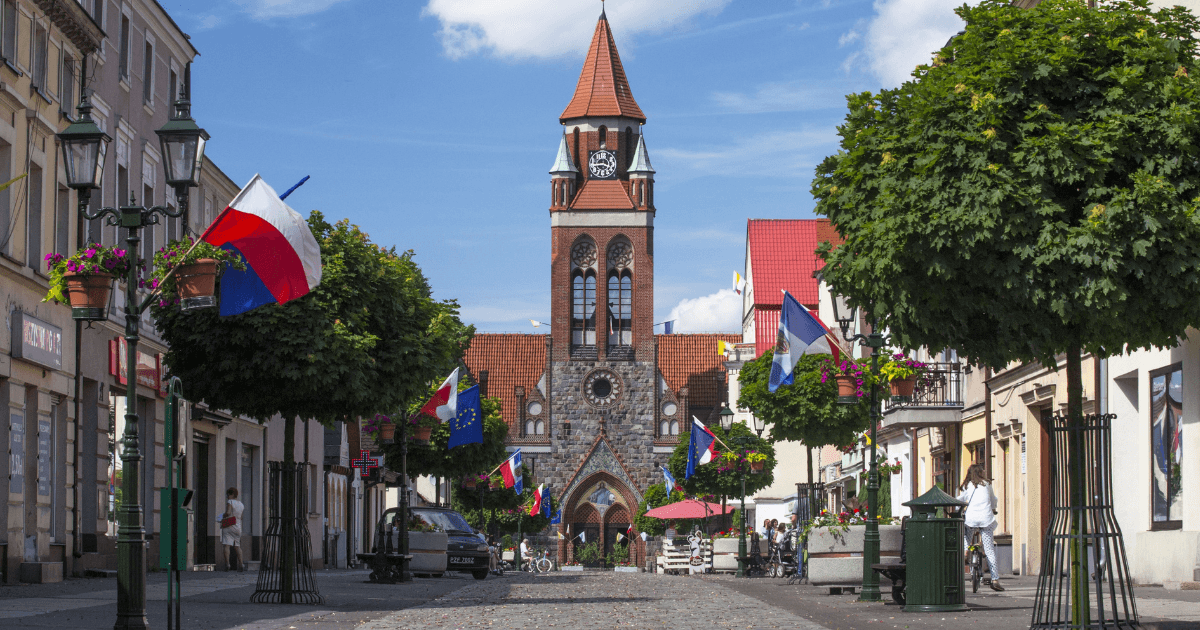

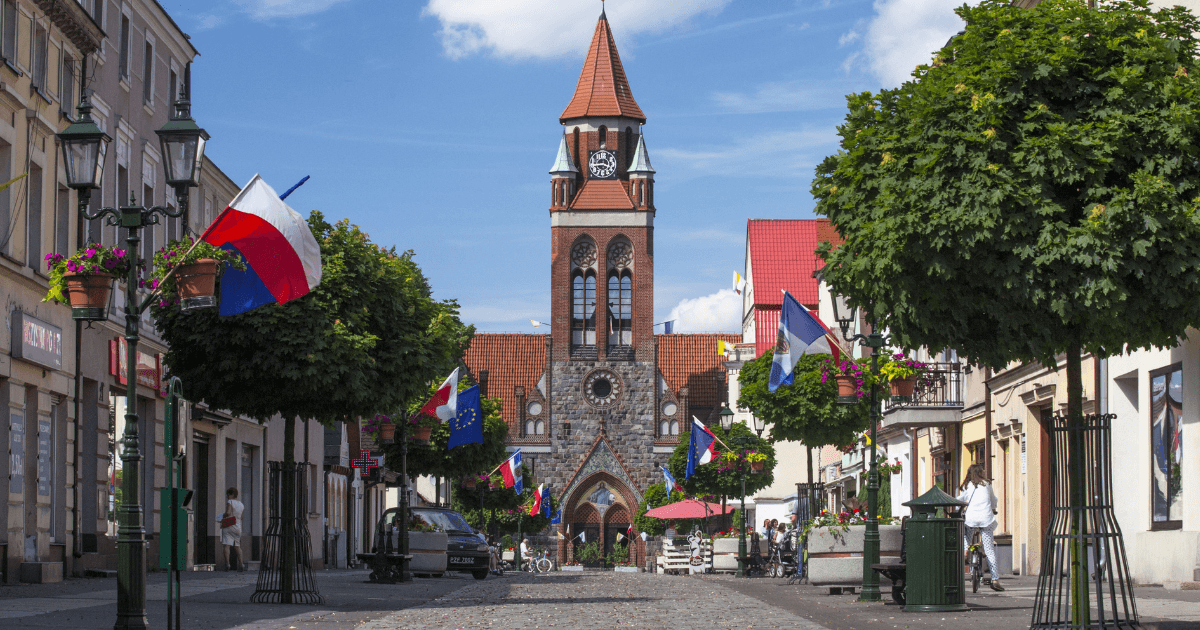

Grodzisk Mazowiecki to miasto, które na pierwszy rzut oka wydaje się spokojnym podwarszawskim ośrodkiem. Jednak gdy spojrzeć uważniej, okazuje się, że jego ulice, wille i kościoły skrywają fascynującą opowieść o Mazowszu, przemysłowym rozwoju i letniskowej elegancji przełomu XIX i XX wieku. Jako dziennikarz-podróżnik przemierzałem wiele polskich miast, ale zabytki Grodziska Mazowieckiego mają w sobie wyjątkowy, kameralny urok. Oto historia miasta w pigułce.

Początki miasta i układ urbanistyczny

Historia Grodziska sięga średniowiecza. Już w XIII wieku istniała tu osada, a prawa miejskie nadano w XVI stuleciu. Nazwa „Grodzisk” nawiązuje do dawnego grodu obronnego, który stał na tych terenach. Spacer po centrum pozwala dostrzec ślady dawnego układu urbanistycznego – rynek oraz odchodzące od niego ulice wciąż wyznaczają historyczne serce miasta.

Rozwój Grodziska przyspieszył w XIX wieku, gdy przez miasto poprowadzono Kolej Warszawsko-Wiedeńską. To właśnie kolej sprawiła, że miejscowość stała się atrakcyjnym miejscem osiedlania się oraz popularnym letniskiem dla mieszkańców Warszawy.

Kościół św. Anny – duchowe serce Grodziska

Najważniejszą świątynią miasta jest Kościół św. Anny w Grodzisku Mazowieckim. Obecna budowla pochodzi z XVII wieku, choć była wielokrotnie przebudowywana. W jej architekturze odnajdziemy elementy baroku i klasycyzmu.

Wnętrze świątyni zachwyca spokojem i detalami – ołtarze, zabytkowe obrazy oraz atmosfera skupienia przypominają o wielowiekowej tradycji parafii. Kościół przez stulecia był świadkiem najważniejszych wydarzeń w dziejach miasta – od czasów potopu szwedzkiego po dramatyczne chwile II wojny światowej.

Dworek Skarbków – ślad dawnej arystokracji

Jednym z najcenniejszych zabytków świeckich jest Dworek Skarbków. Klasycystyczny budynek z końca XVIII wieku należał do rodu Skarbków – jednej z najważniejszych rodzin w historii regionu.

Otoczony parkiem dworek jest dziś symbolem dawnej elegancji i ziemiańskiej tradycji. To tutaj koncentrowało się życie towarzyskie i kulturalne lokalnej elity. Spacerując po parku, łatwo wyobrazić sobie powozy podjeżdżające pod ganek i letnie spotkania przy muzyce.

Wille letniskowe – klimat przełomu wieków

Grodzisk Mazowiecki w XIX i na początku XX wieku stał się modnym letniskiem. Zamożni warszawiacy budowali tu drewniane i murowane wille w stylu eklektycznym oraz świdermajer. Do dziś w różnych częściach miasta można odnaleźć zabytkowe domy z werandami, ażurowymi zdobieniami i rozległymi ogrodami.

To właśnie te wille nadają miastu niepowtarzalny klimat. Są świadectwem czasów, gdy Grodzisk był miejscem odpoczynku, spacerów i artystycznych spotkań. Choć wiele budynków zmieniło właścicieli i funkcje, nadal tworzą one historyczny pejzaż miasta.

Kolej i rozwój przemysłowy

Nie sposób mówić o zabytkach Grodziska bez wspomnienia o kolei. Stacja kolejowa, powstała w XIX wieku, była impulsem do dynamicznego rozwoju gospodarczego. W jej sąsiedztwie powstawały zakłady przemysłowe, magazyny i nowe osiedla.

Dzięki dogodnemu połączeniu z Warszawą miasto rozwijało się jako zaplecze przemysłowe i mieszkaniowe stolicy. Do dziś infrastruktura kolejowa stanowi ważny element tożsamości Grodziska i przypomina o jego modernizacyjnych ambicjach.

Cmentarze i miejsca pamięci

Ważnym elementem historycznego krajobrazu są również grodziskie cmentarze. Stare nagrobki, często z XIX wieku, opowiadają historię dawnych mieszkańców – lekarzy, przemysłowców, nauczycieli i działaczy społecznych.

W mieście znajdują się także miejsca upamiętniające wydarzenia II wojny światowej. Tablice i pomniki przypominają o tragicznych losach ludności podczas okupacji oraz o bohaterach walczących o wolność.

Współczesne instytucje w zabytkowych murach

Dziś wiele zabytkowych obiektów pełni funkcje kulturalne i społeczne. W odrestaurowanych budynkach mieszczą się instytucje publiczne, galerie i centra kultury. Dzięki temu historia nie jest tu zamknięta w muzealnej gablocie – żyje i współtworzy codzienność mieszkańców.

Samorząd miasta konsekwentnie inwestuje w rewitalizację, dbając o zachowanie architektonicznego dziedzictwa. To sprawia, że Grodzisk Mazowiecki jest przykładem harmonijnego połączenia tradycji z nowoczesnością.

Zabytki Grodziska Mazowieckiego – dlaczego warto je poznać?

Zabytki Grodziska Mazowieckiego nie przytłaczają monumentalnością, ale urzekają autentycznością. To miasto, które najlepiej poznaje się pieszo – niespiesznie, zaglądając w boczne uliczki i wsłuchując się w opowieści mieszkańców.

Historia Grodziska to historia Mazowsza w miniaturze: od średniowiecznej osady, przez czasy szlacheckich majątków, rozwój kolei i przemysłu, aż po współczesne, dynamiczne miasto satelickie Warszawy. Jeśli szukasz miejsca na jednodniową wycieczkę pełną architektonicznych odkryć i lokalnego klimatu – Grodzisk Mazowiecki z pewnością Cię zaskoczy.

Zabytki Grodziska – historia miasta w pigułce

Komórka E14

Zaznaczone elementy skopiowane do schowka

Ustawiono: Kolor tła na: żółty w: Komórka E14

Komórka G22

Komórka G22

Zaznaczone elementy skopiowane do schowka

Ustawiono: Kolor tła na: żółty w: Komórka G22

Komórka E6

Komórka E6

Zaznaczone elementy skopiowane do schowka

Ustawiono: Kolor tła na: żółty w: Komórka E6

Komórka G12

Komórka G12